이차전지 수요 확대로 주목받는 브라질 니켈·코발트 산업

브라질 니켈산업은 2000년대 초부터 급격히 발전

바이아, 파라 등 미개척 지역의 니켈 생산 증가세

향후 브라질 내 이차전지, 배터리 소재 등 제조업이 발전할 것

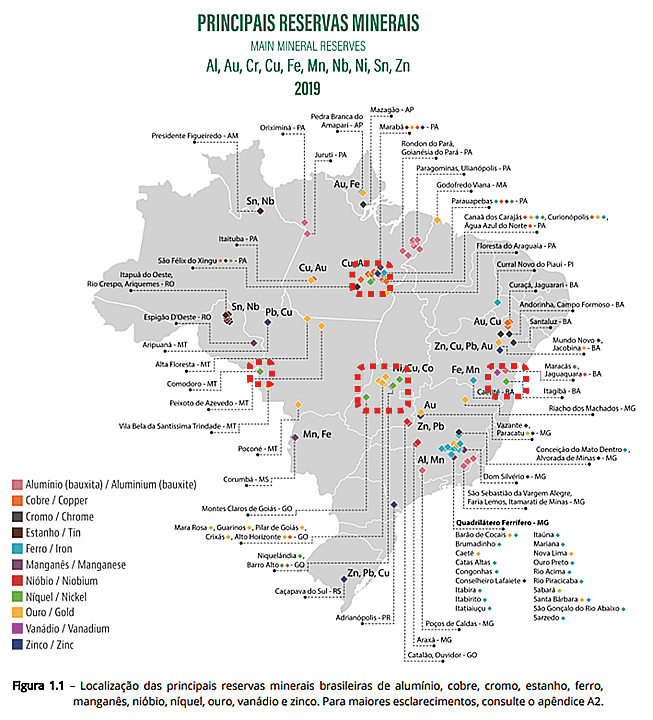

<브라질의 니켈 매장지역>

[자료: 브라질 광물청(ANM)]

니켈은 스테인리스, 합금, 컴퓨터, 전자, 항공산업, 친환경 에너지, 핵에너지, 전기차 배터리 등에 사용되는 핵심 원료로 전략적 가치가 높다. 니켈의 약 60%는 스테인리스 원료로 사용되나 최근 이차전지 양극재 재료로도 많이 투입되고 있다. 니켈은 전기자동차 회사들이 사용하는 리튬이온 배터리의 양극소재로 니켈 순도가 높을수록 배터리의 성능과 용량이 향상된다. 전기자동차 회사들은 니켈 확보 쟁탈전을 벌이고 있고 수요에 맞춰 광산/자원개발 회사들도 니켈 광산 개발에 많은 금액을 투자하고 있다.

한편, 니켈 그린필드 프로젝트는 '광산 발굴-사업성 평가-개발-생산'까지 약 8~10년이 소요되고 투자비가 많이 들기에 대부분 광물 대기업들이나 금융 투자회사들이 추진한다. 니켈 산업의 주요 회사로는 브라질 발리(Vale), 러시아 노릴스크 니켈(Norilsk Nickel), 스위스 글렌코어(Glencore), 호주 BHP Billiton, 영국 앵글로 아메리칸(Anglo American), 호주 사우스32(South32), 일본 스미토모(Sumitomo) 등이 있다.

브라질의 니켈산업 개요

브라질 니켈은 고이아스, 파라, 바이아, 미나스제라이스 등에 많이 매장돼 있다. 브라질 니켈은 전통적으로 중부지역인 고이아스나 미나스제라이스에서 많이 발굴됐으나 니켈 가격 상승으로 인한 탐사활동 증가로 바이아 및 파라의 밀림 지대에서도 많은 니켈 및 코발트 광산이 개발되고 있다. 브라질 중부 고아이스주에는 니켈란지아(Niquelandia)라는 지역이 있는데 1903년 산타카타리나주 출신의 프라이문드 하인리히라는 지질학자가 금 등 귀금속을 찾다가 니켈 매장지를 발견했다. 1932년 산타카타리나 블루메나우 지역의 자본가들은 '니켈 토칸칭스(Companhia Niquel Tocantins)'라는 회사를 설립하고 본격적인 니켈광산 개발을 시작한다.

니켈 원광에는 황화광과 산화광(Laterite) 두 가지 종류가 있다. 황화광에서 추출되는 원광은 이차전지 재료로 산화광은 스테인리스 및 합금용으로 많이 사용된다. 그러나 최근 개발된 고압산침출법(High Pressure Acid Leaching)을 사용하면 산화광도 일부 전기차 배터리 소재로 가공할 수 있다. 세계적으로 니켈 중 황화광의 비율은 약 20~30%로 호주, 캐나다, 러시아, 중국, 남아공, 브라질 등에 많이 매장돼 있다. 브라질에서 황화광은 아메리카누두 브라지우(Americano do Brasil), 자쿠피랑가(Jacupiranga), 포르탈레자 지 미나스(Fortaleza de Minas) 등 지역에서 많이 발견된다.

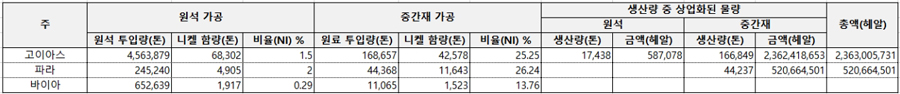

<2019년 브라질의 지역별 니켈 원광 및 중간재 생산량>

브라질 광물청에 따르면 2019년 기준 브라질에는 5개의 니켈광산(대형 1개, 중형 2개, 소형 2개), 4개의 플랜트(제련소)가 있다. 니켈 제련소는 원광을 가공하여 니켈매트(Matte), 페로니켈, 탄산니켈 등을 생산한다. 니켈은 '광석 채굴 → 중간재 생산 → 정제련'의 흐름에 따라 생산되며 용처에 따라 Class1, Class2로 구분된다. 일반적으로 니켈 산업은 수직계열화돼 있으며 니켈을 채굴하는 회사가 제련소 등 플랜트도 운영한다. 회사별로는 2019년 기준 전체 생산량의 81.92%를 앵글로 아메리칸, 18.06%를 발리가 생산했다. 브라질 경제부 수출입 통계기관인 COMEXSTAT은 2019년 브라질 니켈 총 수출액이 6억2895만 달러며(FOB), 광석이 290만 달러, 중간재가 5억6829만 달러, 완제품(정제련)이 5775만 달러라고 발표했다.

브라질의 주요 니켈생산 회사

2000년대 중반까지만 해도 브라질에 많은 니켈회사가 있었지만 인수합병 등 통폐합 과정을 거쳐 현재 앵글로 아메리칸(Anglo American)과 발리(Vale)가 과점하고 있다. 발리는 2007년 캐나다 니켈회사 인코(INCO)를 인수하면서 니켈 산업에 본격적으로 진출하며 브라질뿐 아니라 인도네시아, 뉴칼레도니아, 캐나다 등지에 니켈 광산 및 공장을 운영한다. 2021년 발리는 16만8,000톤의 니켈을 판매했으며 2024년까지 20만~22만 톤으로 증산할 계획이다. 브라질에서는 파라주 오우리란지아두노르치(Ourilandia do Norte)의 옹싸퓨마(Onca Puma) 광산에서 니켈 원석을 채굴해 인근 제련소에서 연간 5만3000톤의 페로니켈을 생산한다.

해외 투자에도 적극적인데 스위스 글렌코어와 캐나다 서드베리 니켈광산 사업타당성 조사를 실시할 예정이며 인도네시아에서 중국 바오우 그룹(Baowu Group) 및 산동성해기술(Shandong Xinhai Technology)과 합작법인을 설립해 인도네시아에 연산 7만3000톤의 니켈 공장을 건설하고 있다. 합작법인에서 발리의 지분은 49%이다. 2021년 3월에는 테슬라(Tesla)와 뉴칼레도니아 광산에서 생산된 니켈제품을 장기 공급하는 계약을 맺기도 했다. 발리는 한국, 영국, 일본, 대만 등 니켈 소비지 인근에 제련소를 건설하기도 하는데 한국의 고려아연, 포스코와 울산광역시 온산읍에 코리아니켈(Korea Nickel)이라는 합작회사를 설립해 지분 25%를 보유하고 있다. 코리아니켈은 전기차 배터리용 양극재보다는 스테인리스, 합금용 니켈 매출이 더 크다.

앵글로 아메리칸은 1973년 브라질에 진출했으며 고이아스주 바후알투(Barro Alto) 및 니켈란지아에 니켈 광산 및 제련소를 운영한다. 니켈란지아의 니켈 원석 매장량은 6000만 톤으로 1.38% 니켈, 0.04% 코발트를 함유한다. 바후알투에는 연산 4만4000톤의 페로니켈 플랜트가 있다. 자회사인 코데민(CODEMIN)도 니켈란지아에 페로니켈 플랜트를 운영한다.

보토란칭 메타이스(Votorantim Metais)는 2003년 포르탈레자 지 미나스(Fortaleza de Minas)를 인수하면서 니켈 산업에 진출했는데 고이아스, 미나스제라이스주에 광산을, 상파울루주 상미겔파울리스타(Sao Miguel Paulista) 등지에 제련소를 운영했다. 보토란칭 그룹은 니켈 토칸칭스(Niquel Tocantins)도 인수하면서 니켈사업을 확대한다. 보토란칭 메타이스는 2017년 넥사 리소시스(Nexa Resources)로 사명을 변경했으며 그 과정에서 니켈 사업을 계열사인 CBA로 이전했다. CBA는 향후 알루미늄 사업에 집중하면서 니켈사업을 중단한다.

브라질 니켈 광산 신규투자

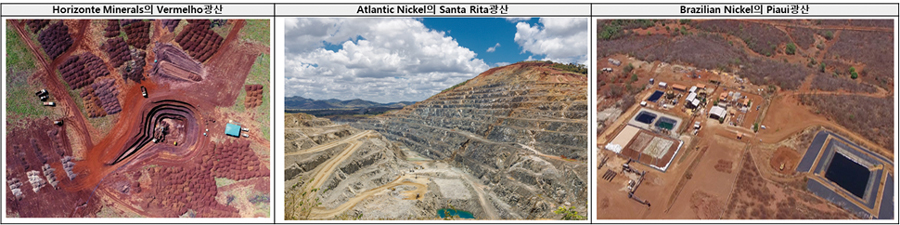

<브라질의 신규 니켈 광산들>

전기자동차 성장으로 니켈가격이 상승하자 2010년 말부터 신규 기업들도 브라질 니켈 사업에 뛰어들고 있다. 호라이존테 미네랄스(Horizonte Minerals)는 2017년 발리의 파라주 베르멜류(Vermelho) 니켈·코발트 광산을 매입해 개발하고 있다. 광산 및 플랜트 완공 후 니켈 연간 생산량은 4만6000톤으로 예상된다. 이 회사는 파라주 아라구아이아(Araguaia)에서도 니켈을 개발하고 있으며 광산 완공 시 니켈 예상 생산량은 1만4500톤이다. 아라구아이아에서 생산되는 니켈은 전기자동차 이차 전지용으로 공급할 계획이다.

아틀란틱 니켈(Atlantic Nickel)은 바이아주 산타리타(Santa Rita)에 니켈 광산을 운영하고 있다. 이 광산의 세계에서 가장 큰 니켈 노천 황화광 광산이다. 아틀란틱 니켈은 인근의 일례우스(Ilheus) 항을 통해 유럽과 아시아에 니켈 정광을 수출한다. 이 회사는 3억5500만 달러를 투자하여 생산량을 2028년까지 두배 확충하고 광산 수명도 현재 8년에서 35년으로 늘리고자 한다. 영국 투자펀드인 아피안 캐피탈(Appian Capital Brazil)이 아틀란틱 니켈의 대주주며 전기자동차 배터리 시장을 공략하기 위해 브라질 광산에 투자를 결심했다.

아틀란틱 니켈광산 개발은 호주의 미라벨라(Mirabela)가 개시했으며 2015년 니켈시황 악화로 중단됐다. 2018년 아피안 캐피탈은 광산을 인수하여 시추탐사 및 플랜트 건설작업을 재개했다. 참고로 남아공 시바니예 스틸워터(Sibanye-Stillwater)는 10억 달러를 투자해 아틀란틱 니켈의 산타 리타 니켈 광산을 인수하려고 했으나 광산의 지질학적 결함을 이유로 2022년 1월 인수를 포기한다고 발표했다.

브라질리안 니켈(Brazilian Nickel)은 2021년 피아우이 니켈-코발트 산화광 광산 시험채굴 라이선스를 받았다. 이 회사는 영국 민간기업이 이차전지용 니켈을 생산하기 위해 설립했으며 연산 2만5000톤의 니켈, 900톤의 코발트를 생산할 예정이다. 피아우이 니켈 광산은 산화광이며 브라질리안 니켈은 더미침출(Heap Leaching) 방식으로 니켈을 추출하여 배터리 회사들에게 공급할 계획이다. 황화광 니켈이 순도도 높고 가공이 쉬워 배터리 회사들이 선호하나 최근 광물회사들은 산화광을 채굴하여 다양한 침출 방식으로 배터리용 원료를 제조하는 방법을 연구하고 있다.

브라질의 코발트 산업

코발트는 이차전지, 진단기구, 전기물체, 타이어, 합금 등에 사용된다. 콩고는 전 세계 코발트 원석의 54% 정도를 생산하며 코발트 제련소는 80%가 중국에 집중돼 있다. 코발트는 대부분 구리, 니켈 광산에서 부산물로 나오는데 모로코의 '보우-아제르(Bou-Azzer) 광산'에서만 코발트가 단독으로 채굴된다. 전 세계 코발트의 약 38%는 니켈광산에서, 60%는 구리광산에서 생산된다. 이런 점에서 코발트는 자체적으로 생산량을 늘리는 것은 어렵고 니켈이나 구리의 생산량 증가가 선행돼야 한다. 세계의 주요 코발트 회사로는 글렌코어(Glencore), ERG, 노릴스크(Norilsk), 차이나몰리브덴(China Molybdenium), 발리(Vale) 등이 있다.

브라질 코발트 매장량은 약 7만 톤으로 고이아스주 니켈란지아(Niquelandia), 바후알토(Barro Alto), 미나스제라이스주 포르탈레자 지 미나스(Fortaleza de Minas) 지역에 많이 매장돼 있다. 호라이존테 미네랄스(Horizonte Minerals)의 베르멜류(Vermelho) 광산, 앵글로 아메리칸의 상 펠릭스 두 싱구(Sao Felix do Xingu) 광산, 브라질리안 니켈의 피아우이 니켈 광산(Piaui Niquel Metais) 등에서도 코발트가 발견됐다. 과거 보토란칭 메타이스는 고이아스 니켈란지아, 상파울루 상미겔파울리스타 제련소에서 코발트를 생산했으나 2016년 이후 시황 악화로 가동이 중단됐다. 앞으로 니켈 및 코발트 시황에 따라 브라질 코발트 생산 재개여부가 결정날 것으로 보인다.

브라질 내 이차전지 등 산업이 발전할 것

<BYD의 마나우스 전기버스용 배터리 공장>

아직까지 브라질 니켈 회사들은 절반 이상의 제품을 수출하고 있다. 페로니켈, 탄산니켈 등 스테인리스 및 합금에 투입되는 중간재는 아르셀로 미탈 브라질, CSN 등 브라질 회사에 많이 판매되나 아직 브라질 내 이차전지용 공장이 많이 없어 배터리용 니켈 제품은 대부분 수출된다. 전기차 생산량이 늘어나면서 니켈 사용량 중 배터리가 차지하는 비중은 현재 약 6%에서 2040년 40%대까지 높아질 것으로 전망된다. 현재 브라질은 버스, 트럭 등 일부 케이스를 제외하고 대부분의 전기 및 하이브리드 차량을 수입한다. 하지만 점차 브라질의 전기차 소비가 늘어나면서 현지에서 이차전지 및 전기차를 생산하고자 하는 움직임이 커지고 있다.

중국 BYD는 버스용 이차전지 공장을 브라질 북부 마나우스에 설립했으며 오시스 에너지(Oxis Energy)도 미나스제라이스 주이스지포라(Juiz de Fora)에 자동차용 배터리 공장을 건설하는 것을 검토했다. 브라질의 대표적인 배터리 회사인 모우라 바테리아(Moura Bateria)도 자동차용 이차전지 공장을 브라질에 건설할 예정이라고 발표했다. 발리(Vale), CBMM 등 광물회사들은 점차 배터리 회사와의 연구협력을 확대하고 있고 브라질 내 전기차 산업 단지를 세우는 것을 검토하고 있다. 브라질은 자국에 광산, 합금공장이 많아 원료조달에 용이하고 연방정부, 주정부도 투자기업에 많은 인센티브를 제공한다.

전기자동차 생산량만 일정수준에 달하면 브라질 내 이차전지 산업은 급격히 성장할 것이다. 니켈, 코발트, 리튬 등 배터리 원료를 채굴하는 회사들 중 앵글로 아메리칸, 호라이존트 미네랄스, 아틀란틱 니켈 등 해외 자본이 많기에 브라질 정부는 장기적으로 자원이 해외로 빠져나가지 않고 자국 내 부가가치를 창출하도록 제도나 규제를 만들 수도 있다. 바이아 광물공사(CBPM) 안토니우 카를로스 트람(Antonio Carlos Tramm) 회장은 "바이아가 장기적으로 전기차 배터리 생산지로 부상할 수 있다"며 "브라질이 파우-브라지우(Pau-Brasil)를 생산하는 국가에서 더 발전해 고부가 가치 제품을 생산하고 수출해야 한다"고 언급했다.

시사점

러시아-우크라이나 사태로 러시아의 니켈이 국제 시장에 유통되지 않자 니켈 가격은 폭등해 톤당 8만 달러를 넘어섰다. 양국 전쟁 이외에도 전기자동차, 스테인리스 생산 확대 등 니켈 가격 상승에 영향을 미치는 요인이 많아졌다. 브라질은 2000년대 초반까지만 해도 니켈 광산 개발이 고이아스, 미나스제라이스 등 중부 지역에 집중됐으나 바이아, 파라 등 북부로 점차 확대되고 있다. 니켈 국제가격이 장기간 고점에 유지되면 브라질 북부, 동부 등 기존 미탐사 지역의 니켈·코발트 개발이 활기를 띨 것으로 예상된다.

우리 기업들은 브라질 광물청(ANM), 광물기업, 연방/주정부 등과 교류를 통해 브라질 광물자원 비지니스 기회를 적극적으로 모색할 필요가 있다. 대체 공급선 확보 차원에서 브라질에서 니켈을 신규로 개발하는 기업과 네트워크를 구축하는 것도 검토할 수 있다. 발리(Vale) 등 일부 브라질 기업들은 브라질 뿐 아니라 전 세계의 니켈 광산 및 플랜트에 투자하기에 이들 기업과 얼라이언스를 구축하여 재3국에 공동진출하는 것도 좋은 방안이다. 장기적으로 브라질 내 이차전지 산업이 발달할 것이기에 우리 전지나 소재 기업들은 브라질에 공장을 건설하거나 이차전지 충전소 등 인프라에 투자하는 것도 검토할 필요가 있다.

본고는 [Valor Economico, Vale사업보고서, Folha de Sao Paulo, 브라질 광물청(ANM), BNDES보고서 등 KOTRA 상파울루 무역관 자료 종합] 보고서의 주요내용을 요약, 정리한 것이다.

아이유켐

saeremi@naver.com